„Daten sind das neue Öl!“ – ein Sprichwort, das sich in der digitalen Ära mehr denn je bewahrheitet hat. Doch was genau bedeutet das für den Zahlungsverkehr im Einzelhandel und wie können sich Daten zu einem tatsächlichen Wert entwickeln? Die Einflüsse von Daten auf das Payment-Ökosystem sind allgegenwärtig und bieten Chancen für alle Beteiligten: Konsumenten profitieren von maßgeschneiderten Angeboten, Händler steigern ihren Umsatz und optimieren den Checkout-Prozess, während Payment Service Provider (PSPs) und Banken individuell zugeschnittene Zahlungslösungen und risikoadjustierte Finanzierungsangebote bereitstellen können; also eine win-win-win-Situation. Das neue Zielbild lautet daher: die Verfügbarkeit und Nutzung relevanter Daten zur richtigen Zeit am richtigen Ort sicherstellen!

Tatsächlich ist das nichts Neues, wie Abbildung 1 zeigt! Check-in? Beim Betreten des Ladens! Kundenidentifizierung? Wiedererkennen und namentliche Ansprache des Kunden durch den Verkäufer! Warenkorbanalyse? Der Kunde will „das Übliche bitte“! Absatzfinanzierung und Buy Now Pay Later (BNPL)? Der Kunde lässt anschreiben! Check Out? Mit Münzen und Scheinen aus dem Portemonnaie an der Ladenkasse!

Heute jedoch erleben wir eine Evolution dieser Prozesse, angetrieben von Datenintelligenz und -management. Die Rolle der Daten im Zahlungsverkehr spannt sich über die gesamte Kundenerfahrung und bietet durch digitale Wallets und die Tokenisierung von Zahlungsinformationen neue Aspekte der Interaktion und Sicherheit. Innovative, auf digitalen Identitäten basierende Bezahlmethoden, gesamtheitliche Betrachtungen der sogenannten User Journeys und der Trend zur kanalübergreifenden Kommunikation und Interaktion zwischen Konsument und Händler von der initialen Produktinformation, über Produktvergleich, Auswahl, Kauf, Bezahlung, Übergabe bis hin zur Retoure – Unified Commerce revolutioniert die Branche und macht intelligentes Datenmanagement zu einem wesentlichen Wettbewerbsvorteil.

Dieser Beitrag schildert, welche Einflussfaktoren sich auf die Payment-Datenökonomie auswirken und welche Anwendungsbereiche und Praxisbeispiele es gibt.

Darum ist Datenmanagement wichtig

Die Rolle von Daten im Payment erstreckt sich auf sämtliche Stationen der User Journey: Durch einen datengestützten, automatischen Check-In beim Betreten des physischen Ladengeschäftes oder beim Besuch einer E-Commerce-Website wird der Konsument identifiziert durch Gesichtserkennung, Auflegen eines Formfaktors wie Karte oder Smartphone auf ein Lesegerät oder ein virtuelles Log-In. Die ggf. abrufbare Kundenhistorie wird zur Hyperpersonalisierung von Angeboten und zur In-Store-Navigation genutzt und beim Check-Out das dem Risikoprofil des Kunden entsprechende Zahlungsinstrument angeboten: für den Händler günstig, weil bei „guter“ Kundenhistorie ohne erforderliche Zahlungsgarantie, oder nach abgestufter Risikoeinschätzung mit Zahlungsgarantie, mit oder ohne Absatzfinanzierungsangebot. Die Transaktionsfreigabe durch den Konsumenten kann mithilfe hinterlegter Tokens erfolgen, die zu dem präferierten Bezahlinstrument verlinken: mittels einer digitalen Wallet (z.B. PayPal, ApplePay, AmazonPay) oder durch beim Händler oder Zahlungsdienstleister hinterlegte Zahlungsdaten.

Deutlich werden die Vorteile der Tokenisierung im Bereich der digitalen Ökosysteme, Marktplätze oder ganz allgemein im Umfeld von Embedded Payments. Der Bezahlvorgang wird hierbei nahtlos eingebettet in die zugrunde liegende User Journey, also beispielsweise den Erwerb eines Produktes, das Buchen einer Reise oder den Kauf eines Veranstaltungstickets. Open Banking – in Europa die PSD2 und kommende PSD3 – stellt hierfür große Teile des regulatorischen Rahmens bereit. Einen Schritt weiter bei der Nutzung persönlicher Daten gehen auf digitalen Identitäten basierende Bezahlverfahren. Nach dem Motto „pay with your ID“ werden gerade in den nordischen Ländern mit MitID (Dänemark) und BankID (Schweden) digitale Personalausweise zu Bezahlinstrumenten. EU-weite Payment Use Cases sind durch die kommende EU-Digital Identity Wallets (EUDIW) zu erwarten.

Wo stehen wir, wohin geht die Reise?

Der Status Quo und die bisherige Relevanz von Daten bei der Abwicklung von Endkunden-Bezahlvorgängen im stationären Handel und im E-Commerce zeigt noch „Luft nach oben“. So wichtig die Datenschutz-Grundverordnung (DSGVO) für den berechtigten Schutz personenbezogener Daten ist, wird sie doch oft als Feigenblatt für Nichtstun missbraucht. Dabei regelt der Gesetzgeber klar, dass die Datenhoheit beim Konsumenten liegt, der über die Verwendung seiner Daten entscheidet. Ein generelles Verbot zur Verwendung persönlicher Daten gibt es nicht. Ein Beispiel für mehr oder weniger erfolgreiche Datenkapitalisierung bietet die PSD2 Open Banking-Regulierung, bei der Konsumenten entsprechend lizensierten Drittanbietern, sogenannten Account Information Service Providern (AISP), Lese-Zugriff auf ihr Bankkonto geben können. Anwendungsfälle sind vielfältig: von der vereinfachten Kreditantragsstrecke durch Bonitätseinstufung basierend auf der Kontohistorie bis zu Multi-Banking, dem Managen multipler Bankkonten bei verschiedenen Kreditinstituten über eine zentrale App. Im Vordergrund steht hier klar der Nutzen für den Konsumenten, z.B. auf die Anforderung papierhafter Einkommensnachweise verzichten zu können. Wo also ein erkennbarer Konsumentenvorteil besteht, kann mit entsprechender Einwilligung (Opt-In) gerechnet werden. Meisterhafte Vorbilder hierin sind Big Techs wie Google, Amazon, Facebook und Co., welche die Freigaben zur intelligenten Datennutzung mit greifbaren Kundenvorteilen „belohnen“. Dass Konsumenten bereit sind, ihre Daten für Mehrwert durch hyperpersonalisierte Angebote mit Händlern zu teilen zeigt Abbildung 2.

Hier bieten sich innovativen Zahlungsdienstleistern vielfältige Möglichkeiten, mit Mehrwertservices ihre Händlerbeziehung zu stärken. So kommen bereits bis zu 20% der Umsätze von PSPs aus Value Added Services, die es Händlern u.a. ermöglichen, ihre Endkunden besser und personalisierter zu servicieren, den Payment-Mix individuell zu optimieren und Payment mit Bonus- und Loyalty-Programmen zu verbinden.

Hohe Datenkompetenz ist für PSPs und Händler umso wichtiger, da der Kampf um die Endkunden-Schnittstelle über Convenience und die Adressierung tatsächlicher User Journeys ausgetragen wird. Klassische Finanzdienstleister und Händler ohne Unified Commerce-Angebot drohen hier ins Hintertreffen zu geraten. Mobile und digitale Wallets als Intermediäre und digitale Ökosysteme mit Embedded Finance sprengen das klassische Payment-Modell des Vier-Parteien-Systems mit seinen klar definierten Rollen. Diese Silos brechen gerade auf, und immer geht es dabei darum, vorhandene Daten intelligent zu nutzen, um für Kunden Mehrwert zu schaffen und damit die Kundenbindung zu erhöhen.

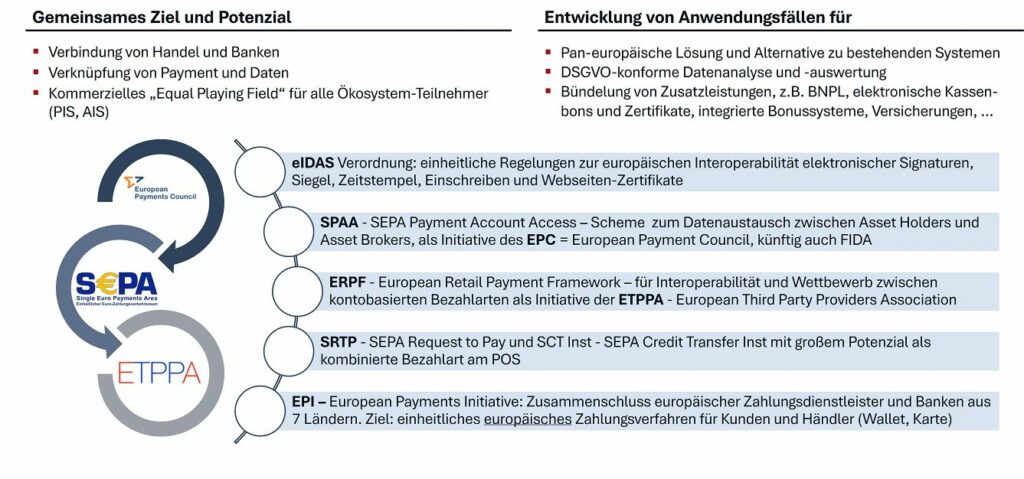

Der regulatorische Rahmen zur Datennutzung wird, wie in Abbildung 3 dargestellt, durch pan-europäische Verordnungen und Initiativen definiert. Hier ist eine erfreuliche Harmonisierung erkennbar, die grenzüberschreitende Lösungen machbar erscheinen lässt. Eine wichtige Rolle kommt dabei der Einführung von EU-Digital Identity Wallets (EUDIW) zu, mit der die eIDAS 2.0-Verordnung umgesetzt wird und welche die sichere Speicherung und das Teilen persönlicher und finanzieller Informationen umfasst. Die EUDIW werden von allen EU-Mitgliedsstaaten ausgegeben und ermöglichen es den Verbrauchern, ihre persönlichen und finanziellen Informationen sowohl sicher zu speichern als auch grenzüberschreitend zu teilen, wodurch europaweite Transaktionen forciert und papierhafte Belege sowie die Anzahl der für die Payment-Abwicklung erforderlicher Akteure reduziert werden. Es wird erwartet, dass dies die Landschaft der digitalen Zahlungen revolutionieren und den Weg für eine breitere Akzeptanz von Open-Banking-Zahlungen ebnen wird.

Ebenfalls das Potenzial, datengestützten Bezahlverfahren und -modellen weiter den Weg zu bereiten, haben aktuelle und kommende Regulierungen, wie die PSD3 (und PSR) mit der Verpflichtung zur Empfängerverifizierung bei Überweisungen (bekannt als IBAN-Name-Check) oder die Initiativen zur Standardisierung und transparenten Kommerzialisierung der Datennutzung im Rahmen des in Abbildung 4 dargestellten Open Banking. Mit SEPA Payment Account Access (SPAA) und Financial Information Data Access (FIDA) gibt es gleich zwei solcher Initiativen, die technische und kommerzielle Strukturen für künftige Open Banking Angebote legen, um allen Akteuren – Banken, sonstigen Finanzdienstleistern und Fintechs – einen transparenten Rahmen und ein faires „equal playing field“ zu bieten.

Am 7. Februar 2024 verabschiedete das Europäisches Parlament die Instant Payments Verordnung mit weitreichenden Folgen für die Finanzwirtschaft. Instant Payments haben in Kombination mit einer durch den Zahlungsempfänger (z.B. Händler) initiierten Zahlungsaufforderung (SEPA Request to Pay oder SRTP) das Potenzial, Bezahlvorgänge auch im Einzelhandel zu revolutionieren und datengestützte Mehrwerte für Händler und Konsumenten zu generieren.

Der Wurm muss dem Fisch schmecken, nicht dem Angler!

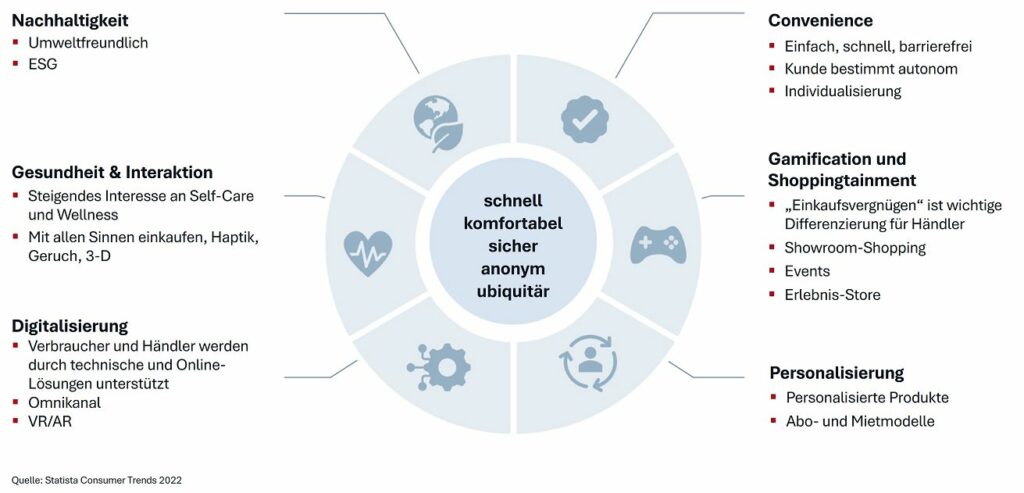

Was also wollen Konsumenten? Die Erwartungen der Konsumenten sind klar: Bequemlichkeit und Mehrwert, Sicherheit, Ubiquität und Hyperpersonalisierung sind der Schlüssel für mehr Kundenrelevanz wie Abbildung 5 zeigt. Bezahlen ist dabei lediglich ein notwendiges Übel.

Dass Konsumenten bereitwillig ihre Daten teilen, sehen wir eindrucksvoll am Beispiel der Big Techs. Hier werden persönliche Daten zu einer Währung, mit der Konsumenten durch entsprechende Opt-Ins Mehrwerte erhalten, sei es in Form von Rabatten, personalisierten Angeboten oder sonstigen Vergünstigungen und Vorteilen. Der Mythos von der „great payment experience“ verblasst dabei schnell: Niemand möchte gerne bezahlen, sondern ein Produkt oder eine Dienstleistung nutzen. Je nahtloser der Bezahlvorgang in eine (hyperpersonalisierte) User Journey eingebettet wird, umso leichter wird dem Konsumenten die Entscheidung gemacht. Daten sind dazu der Schlüssel!

Der Handel möchte verkaufen. Auch hier wird der Bezahlvorgang zur Nebensache. Im Vordergrund der Händler-Erwartungen stehen umfassende Servicierung rund um den Bezahlvorgang, so dass sich Händler auf ihr eigentliches Kerngeschäft konzentrieren können. Die Mehrheit der Händler wünscht sich einen Dienstleister (PSP), der nicht nur über hohe Payment-Expertise, sondern auch über Datenkompetenz verfügt. Der weltweit aktive Bezahldienstleister Block (früher Square) generiert bereits knapp 30% seines Bruttoertrages über Nicht-Payment-Mehrwertleistungen.

Künstliche Intelligenz im Payment

Die Relevanz von Daten wird deutlich durch die zunehmende Verbreitung von KI über alle Lebensbereiche und damit auch im Banking. Von Kundenbetreuung über personalisierte Zahlungsinstrumente bis zur Anlageberatung spielt KI eine wachsende Rolle. Daten sind dabei reichlich vorhanden, deren intelligente Nutzung macht den Unterschied. Konkrete Anwendungsfälle von KI im Payment sind gemäß Abbildung 6 hyperpersonalisierte Angebote an Konsumenten, individuelle Kunden-Servicierung, risikoadjustierte Payment- und Finanzierungsangebote und eine Analyse des Konsumentenverhaltens, die Händlern bei der Kundenbindung und der Steigerung der Umsätze (Warenkörbe) hilft.

KI unterstützt dabei die Personalisierung von Kundenangeboten und steigert die Effizienz. So werden relevante Daten zur richtigen Zeit am richtigen Ort geschaffen.

Implikationen für Dienstleister

Anforderungen an PSPs, Banken, Fintechs und Dienstleister an der Nahtstelle zwischen Konsumenten und Händlern sind klar: Sie müssen schnell eine hohe Datenkompetenz entwickeln und diese in Form von konkreten Lösungen und Produkten in den Markt bringen. Banken droht der Verlust der Kundenschnittstelle an Big Techs und Fintechs. PSPs und Händlerdienstleister müssen sich an dem von ihnen generierten Mehrwert „beyond payment“ messen lassen.

Die Vorteile für die Akteure liegen auf der Hand: Eine datenbasierte win-win-win-Situation erhöht die Endkundenzufriedenheit über Hyperpersonalisierung, ermöglicht Händlern Umsatzsteigerungen, Kostenreduktion und stärkere Kundenbindung. Damit haben PSPs und Banken die Werkzeuge, ihre Kundenschnittstellen erfolgreich zu verteidigen.

Das aktuelle Payment-Ökosystem, beeinflusst von Verbraucherpräferenzen, technologischer Innovation und regulatorischen Rahmenbedingungen, steht vor der Herausforderung, Daten zu Informationen zu machen und dieses „Öl“ intelligent zu nutzen. Datenkompetenz wird zur unverzichtbaren Währung, mit der nicht nur die Kundenzufriedenheit erhöht, sondern auch der eigene wirtschaftliche Erfolg und Wettbewerbsfähigkeit gesichert werden.

Der Weg dorthin führt über Hyperpersonalisierung, die mittels Datenanalytik realisiert wird, über nahtlos integrierte Payment-Prozesse, die den Zahlungsvorgang für den Kunden so unsichtbar wie möglich machen, und über ein intelligentes Risikomanagement, das auf einer präzisen Auswertung von Verhaltensdaten basiert. Der Handel der Zukunft misst sich nicht allein an der Qualität seiner Produkte oder Dienstleistungen, sondern auch an seiner Kompetenz, Unified Commerce datenbasiert in Kundennutzen zu übersetzen. Daten sind also weit mehr als eine Ressource – sie sind der Schlüssel zu Kundennähe und Wettbewerbsvorteil.