Ganz egal, ob es im Alltag um Zahlungen am Point-of-Sale (PoS), die Einrichtung eines Dauerauftrags für die Miete oder Vereinsbeiträge, die Autofinanzierung, Urlaubsbuchungen oder die Immobilienfinanzierung geht, Banken spielen als finanzieller Alltagsversorger eine wichtige Rolle in jeder Lebenslage ihrer Kunden. Über diese Transaktionsdaten lassen sich auch umfangreiche Erkenntnisse sammeln. Lange Zeit hatten Banken als einziges Institut das Privileg, über einen derart großen Kundendatenschatz und Netzwerk zu verfügen. Dieser Zeitvorsprung wird aber zu wenig genutzt, um das Vertriebspotential daraus effizient auszuschöpfen. Die Kundensegmentierung basiert auf statischen und vergangenheitsbezogenen Daten und die Bedarfserkennung erfolgt oftmals standardisiert und nur wenig individuell. Derweil setzen Tech-Giganten wie Amazon datenbasierte Konzepte wie den „Customer Life Time Value“ und „Next Best Offer“ erfolgreich für eine dynamische Kundensegmentierung sowie Ableitung von Verhaltensprognosen für Vertriebsimpulse ein.

Der anziehende Ertragsdruck der Banken und die neuen Möglichkeiten durch moderne Technologien veranlassen über neue Vertriebs- und Monetarisierungschancen nachzudenken. Grundsätzlich unterscheiden wir bei Vertriebsstrategien zwischen notwendigen (System) und hinreichenden (Mensch) Bedingungen. In dieser Ausgabe des DataNavigators lesen Sie über den Status Quo der Kundensegmentierung und Kundenbedarfsanalyse sowie datenbasierte Lösungsansätze, die wir als notwendige Bedingungen in der Vertriebsstrategie einer Bank sehen. Um die Kundensegmentierung und -bedarfsanalyse in die volle Wirkung zu bringen, ist die Einbeziehung des Faktors „Mensch“ als hinreichende Bedingung unumgänglich, denn allein mit einem neuen System/Analyseansatz ist der Vertriebserfolg nicht garantiert.

Status Quo des Bankvertriebs

Der heutige Bankvertrieb basiert auf der Segmentierung von Kunden und auf einer starken Nutzung von Produktkampagnen. Dieses Verfahren führt, wie im Folgenden aufgezeigt, regelmäßig zu einem nicht ausgeschöpftem Vertriebspotential.

Kundensegmentierung

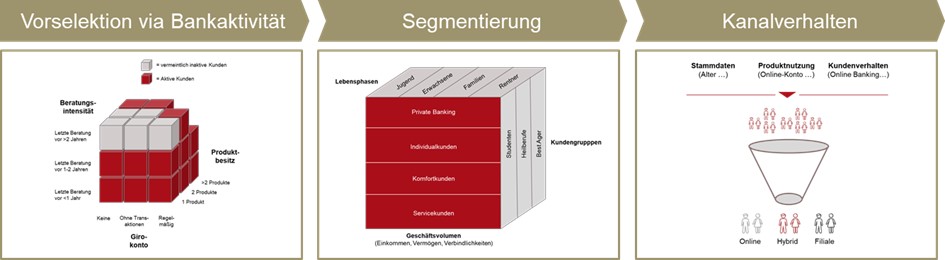

Die Segmentierung von Kunden erfolgt, wie in Abbildung 1 gezeigt, oft in einem dreistufigen Verfahren: Bankkunden werden im ersten Schritt nach dem Grad ihrer Aktivität vorsegmentiert. So verlieren Kunden durch ein Merkmal, wie z.B. ein fehlendes Girokonto, die Chance aktiv angesprochen zu werden. Weitere Selektionsparameter zur Einsortierung als inaktive Kunden sind, dass die letzte Beratung über 2 Jahre her ist oder der Kunde maximal ein Bankprodukt besitzt. Vermutlich werden bereits an dieser Stelle aus Vertriebssicht versteckte Perlen ungewollt aussortiert.

Im zweiten Schritt werden die vermeintlich aktiven Kunden in verschiedene Cluster mit starren Selektionsparametern wie Lebensphase, Geschäftsvolumen und Kundengruppe selektiert. Gerade bei Zweitbankkunden sind diese Selektionsparameter nicht aussagekräftig. Das Zukunftspotential sowie Werte- und Wunschverhalten des Kunden bleiben dabei weitgehend unberücksichtigt. Im Vertriebsmanagement wirkt sich das durch periodische und produktbezogene Ansprachewellen aus. Die Erkennung echter Kundenbedürfnisse, welche erfolgsversprechende, individuelle Kundenansprachen ermöglicht, kommt dabei zu kurz.

Im dritten Schritt werden einfache, verhaltensorientierte Kundenmerkmale zur Ermittlung des Kanalverhaltens genutzt. Die Nutzung des Online-Bankings ist beispielsweise eine Indikation für einen Online- oder Hybridkunden. Die Berücksichtigung des Kanalverhalten ist in der Tat sinnvoll und sollte intensiviert werden, um die Aussagekraft zu erhöhen.

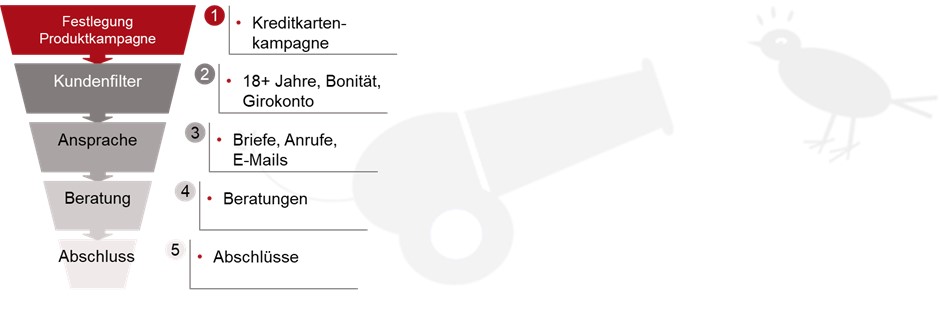

Produktkampagnen

Bei Banken ist der Auslöser einer Kampagne das Vertriebsziel für ein Produkt. In Kampagnen wird dann aufgrund der oberflächlichen Bedarfsselektion, wie in Abbildung 2 illustriert, mit Kanonen auf Spatzen geschossen. In zentralen Vertriebsmanagement-Einheiten werden Kampagnen für Produkte entwickelt, Kundenlisten für den Marktbereich erstellt und über die Berater entsprechende Kundenkontakte hergestellt. Das Ergebnis ist, dass von Stufe zu Stufe immer mehr Streuverluste bei der Kampagne auftreten.

Zum Kunden wird also nicht das richtige Angebot, sondern zum gerade fokussierten Angebot ein möglicher Kunde gesucht. Es bleibt somit nur eine moderate Wahrscheinlichkeit, mit dem fokussierten Angebot einen Treffer beim selektierten Kunden zu erzielen und dabei den optimalen Zeitpunkt über den vom Kunden präferierten Zugangsweg zu wählen.

Diese Art von Vertriebskampagnen ist vielleicht nicht mehr zeitgemäß. Kunden sind von innovativen Anbietern im E-Business verwöhnt und erwarten bedürfnisorientierte Angebote.

Ergebnis: Ungenutztes Vertriebspotential

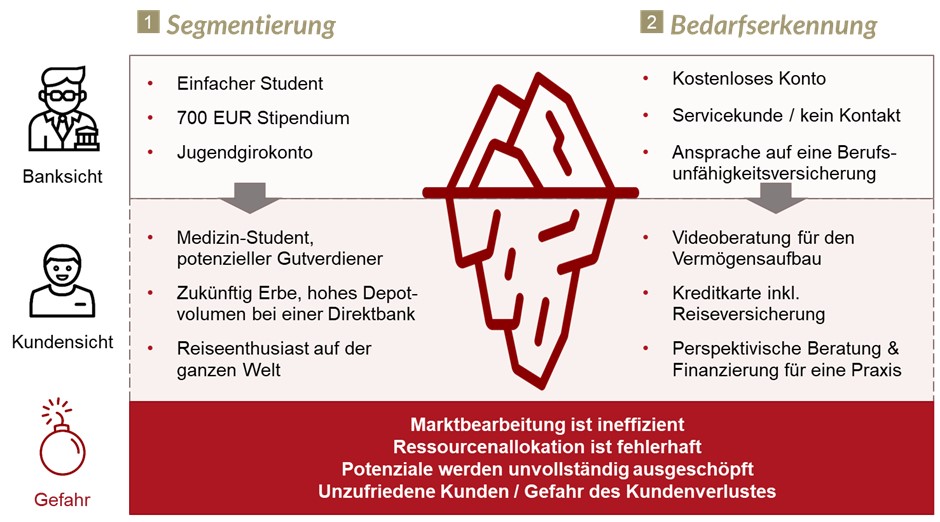

Banken nutzen ihre Daten nicht ausreichend, nicht immer richtig und erhalten keine Potentialsicht oder sogar Falschsegmentierungen durch unbeachtete Informationen. In der Konsequenz werden die knappen Beraterressourcen fehlerhaft allokiert sowie die Marktbearbeitung ineffizient gestaltet. Im Ergebnis werden die falschen Kunden angesprochen und die Aktionen sind ineffizient.

In der Folge entsteht ein hoher Aufwand mit nur moderatem Abschlusserfolg. Für Banken resultieren daraus ein erheblicher Wettbewerbsnachteil sowie unberücksichtigte Ertragspotentiale. Gerade bei modernen Kundentypen droht die Gefahr der Kundenabwanderung zum Wettbewerb.

Das fiktive Beispiel in Abbildung 3 veranschaulicht welches Potential unter der Spitze des Eisbergs durch die Banken übersehen wird.

Nutzung der Daten und des Ökosystems als Lösungsansatz

Mit der richtigen Nutzung der Daten und des Ökosystems sowie mit dem Einsatz moderner Technologien lassen sich

- Kunden genauer potentialorientiert segmentieren (Customer Life Time Value) und

- personalisierte, individuelle Kundenbedürfnisse ableiten, um das beste Angebot zum richtigen Zeitpunkt über den passenden Zugangsweg zu bieten (Maßgeschneiderter Vertrieb).

Customer Life Time Value (CLTV)

„Schneider sind die klügsten Menschen, weil sie immer wieder von den Menschen Maß nehmen, statt sich auf die alten Angaben zu verlassen.“ So ähnlich wie in diesem Bonmot von George Bernhard Shaw verhält es sich mit der Kundensegmentierung. Die Anreicherung der heute statischen Kundensegmentierung um den Customer Life Time Value (CLTV) als einen dynamischen zukunftsorientierten Kundenwert erhöht massiv die Aussagekraft über das Vertriebspotential des Kunden.

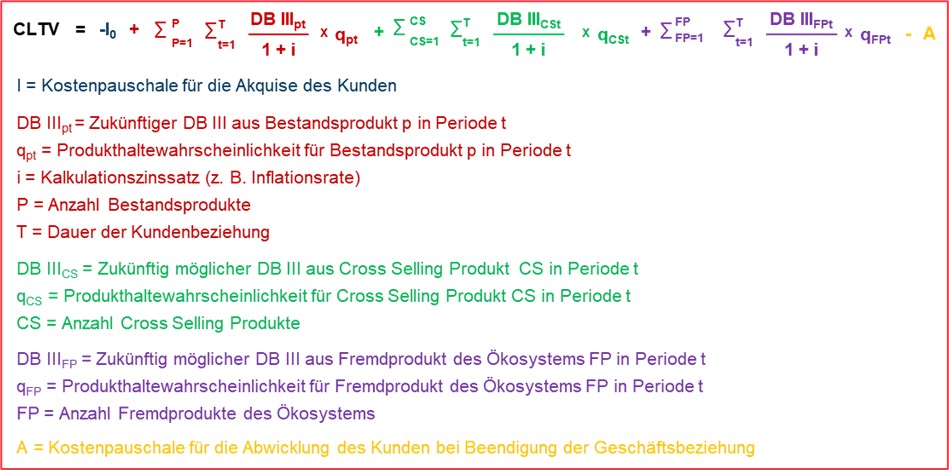

Dieser CLTV lässt sich durch die Prognose und Barwertberechnung der erwarteten Deckungsbeiträge möglicher zukünftiger Geschäfte ermitteln. Wie das erfolgt, wird in Abbildung 4 vereinfacht dargestellt:

Im ersten Schritt werden die historischen Daten unter Berücksichtigung aller relevanten Faktoren analysiert, um die Bedürfnisse, Herausforderungen und Handlungen der Kunden zu ermitteln, spezifische Merkmale abzuleiten und in Form von fiktiven typischen Nutzermodellen (Personas) abzubilden. Um für die eigenen Kunden repräsentative Personas zu erstellen, ist es wichtig, dass sie auf Basis von Echtdaten und nicht frei erfundenen Daten entwickelt werden. Web Analytics und weitere externe Datenquellen verschärfen die Persona-Modelle noch zusätzlich. So kann die Bank 6 bis 10 typische Nutzermodelle repräsentativ für alle Kunden als Grundlage entwickeln.

Für die entstandenen Personas werden unter Berücksichtigung der Kundenbedürfnisse und Kundentypologien die typischen Kundenreisen entwickelt. Auch hierzu lassen sich die historischen datenbasierten Erfahrungswerte (welcher Kunde hat zu welcher Lebensphase welche Produkte gekauft) nutzen. Das passende Zielangebot wird mit den Lebensphasen abgeglichen. Nun lassen sich die abgeleiteten Datenattribute auf die Bestandskunden umlegen, um jedem Kunden das passende Persona-Modell zuzuordnen. Die datenschutzrechtlichen Anforderungen sind dabei stets zu berücksichtigen. Die Berechnung des CLTV ist ab diesem Zeitpunkt mittels einer mathematischen Formel reine Rechenleistung. Im Wesentlichen werden die Deckungsbeiträge der Zielprodukte ermittelt und der Deckungsbeitrag aller zukünftig erwarteten Produkte auf einen Barwert abgezinst (vgl. Abbildung 5).

Der Customer Life Time Value an sich generiert für die Bank zwar noch keine Erträge. Die Bank erkennt allerdings genauer ihre Potentialkunden oder Potentialgeschäfte und profitiert von einer effizienteren und effektiveren Ressourcenallokation durch Fokus auf „wertvolle“ Kunden. Im Endergebnis entsteht über diese notwendige Bedingung hinaus in Kombination mit der Mobilisierung der Mitarbeiter als hinreichende Bedingung mehr Ertrag.

Maßgeschneiderter Vertrieb durch Kundenbedarfserkennung

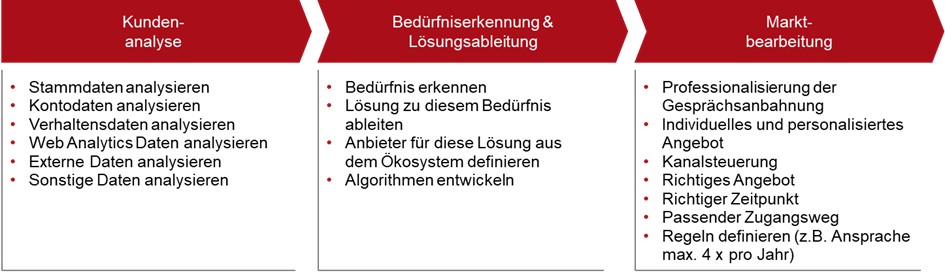

Bei der Kundenbedarfserkennung kommt es, wie in Abbildung 6 gezeigt, auf die Identifizierung von Bedürfnissen, die Ableitung individueller und personalisierter Angebote sowie ein großes Netzwerk an Anbietern an.

Ein Feldversuch in einem unserer Projekte hat gezeigt, dass bereits 50 von 300 Transaktionen pro Jahr eines Privatkunden starke Hinweise auf individuelle Kundenbedürfnisse geben, aus denen sich konkrete Angebote ableiten lassen, die über das Banknetzwerk bzw. Ökosystem bedient werden können.

DSGVO-Konformität vorausgesetzt sind Banken mit dem Einsatz moderner Technologien in der Lage diese Lösungsalgorithmen (Daten à Ableitung Bedarf à Ableitung Angebot) automatisiert zu erkennen. Die Herausforderungen liegen in der technischen Realisierung. Es bedarf u.a. infrastrukturell einer API-Architektur mit Open Banking, fachlich einem durchdachten Labeling der Kontoumsatzdaten, strukturierten analysierbaren Daten als Grundlage und technischer Umsetzung mittels überwachten maschinellen Lernens.Gerade die PSD2-Richtlinie und spezialisierte Infrastrukturanbieter eröffnen an dieser Flanke neue strategische Chancen – allerdings auch für Nichtbanken.

Um einen passenden Algorithmus zu finden, wird zunächst eine Persona ausgewählt, analysiert und ein konkreter Anwendungsfall definiert. Beispielhafte Anwendungsfälle sind:

- Ein digital-affiner Kunde reist mehrfach pro Jahr ins Ausland, hebt Geld im Ausland ab und besitzt keine Kreditkarte. Dem Kunden wird über eine digitale Marketingkampagne die Kreditkarte mit Auslandsversicherung und kostenloser Bargeldabhebung offeriert.

- Bei einem Kunden mit Wunsch nach persönlichem Kontakt läuft bald das Leasingfinanzierung für seinen Audi A4 aus. Der Bankberater bietet dem Kunden im persönlichen Gespräch ein Leasingangebot inkl. Versicherung für den neuen Audi A4 beim regionalen Audi Zentrum (Firmenkunde der Bank) an.

- Ein Kunde bucht jährlich im Februar einen Ski-Urlaub. Der Kunde erhält ein modulares Angebot mit einer Ski-Reise zu seiner Lieblingspiste, eine Unfallversicherung und ein neues Ski-Equipment. Die Angebote sind ein Produktbündel der Firmenkunden im Ökosystem der Bank.

Für diese Anwendungsfälle werden die fachlichen und technischen Anforderungen und Merkmale abgeleitet und in einem Piloten getestet. Für die technische Umsetzung basierend auf Machine Learning (Feature Engineering, Klassifikation & Regression, Profilierung der Kundensegmente) wird ein Lösungsanbieter ausgewählt. Ist der Pilot erfolgreich, wird er in den Produktivbetrieb aufgenommen und der nächste Pilot wird ermittelt und getestet.

So baut die Bank sukzessive ihr Portfolio an Lösungsalgorithmen für einen maßgeschneiderten Vertrieb auf. Die Bank stärkt ihre Position im Wettbewerb, erhöht die Kundenorientierung und -zufriedenheit und erreicht höhere Vertriebschancen für sich und ihre Firmenkunden. Dadurch entsteht ein regionales Beyond-Banking Ökosystem, das der Bank zusätzlich neue Erlösströme ermöglicht.

Fazit

Die Nutzung der Daten, des Netzwerks und der Einsatz moderner Technologien in der Kundensegmentierung und Kundenbedarfserkennung sind notwendige Lösungen, um das Geschäftsmodell der Bank vom finanziellen zum generellen Alltagsversorger weiterzuentwickeln. In Kombination mit der Mobilisierung der Mitarbeiter durch eine adäquate Führungskultur und Emotionalisierung der Mitarbeiter als hinreichende Bedingung stärkt die Bank ihre Wettbewerbsposition, bindet die Kunden durch Alltagsrelevanz, erschließt neue Erlösströme und steigert die eigene Effizienz.